Дают ли кредиты после банкротства?

Что говорит законодательство и статистика наших клиентов

“Вам никогда больше не дадут кредит!!!” - такую “страшную” угрозу Вы точно услышите от коллекторов и служб взыскания банков, когда сообщите им о своем намерении обанкротиться. Насколько реальна эта угроза, да и является ли это проблемой вообще? Давайте разберемся.

Мнение эксперта

Донсков Дмитрий

Генеральный директор ООО "ДОЛГАМ.НЕТ", практикующий юрист, арбитражный управляющийНаша компания присутствует на рынке оказания услуг по сопровождению банкротства физических лиц с 2015 года – с момента появления самого института банкротства граждан в России. За это время 4 637 клиентов завершили с нашей помощью свои процедуры и полностью избавились от долгов.

Запрет на получение кредитов после завершения процедуры банкротства

Существуют ли законодательные запреты на получение кредита после банкротства? Ответ – НЕТ! По окончании процедуры банкротства полномочия финансового управляющего прекращаются. Гражданин вновь становится финансово самостоятельным: может открывать счета в банках, пользоваться банковскими картами, вкладывать, инвестировать денежные средства, а также выступать поручителем и брать кредиты. Единственное ограничение, которое устанавливается Законом о банкротстве, – гражданин обязан сообщать о факте своего банкротства в случае обращения за кредитом в течение 5 лет с момента завершения или прекращения процедуры (см. п.1 ст. 213.30 Закона о банкротстве).

И это очень важное требование, которое нужно обязательно соблюдать. Кредитная заявка обязательно пройдет процедуру проверки, в ходе которой банк изучит Вашу кредитную историю и обязательно увидит в ней факт банкротства. И если в заявке Вы об этом умолчали, последствия будут печальны. Вы можете быть привлечены к ответственности: административной или уголовной – зависит от суммы, по статье незаконное получение кредита, в связи с сокрытием существенной информации о себе. Обратите внимание: в большинстве типовых форм анкет и заявок на кредит нет стандартного вопроса: “Проходили ли Вы процедуру банкротства”. Эти сведения нужно указывать в разделах “Дополнительная информация”, “Прочие сведения” и т.д.

Итак, разобрались - законодательного заперта нет. Почему же банк может отказать в выдаче кредита гражданину, прошедшему процедуру банкротства? Ответим вопросом на вопрос. А почему банки отказывают в кредите гражданам, и не задумывающимся о банкротстве?

Как мы уже говорили, кредитная заявка проходит проверку: будет изучена кредитная история и имущественное положение. Сотрудник банка или специальная программа оценит вероятность возврата и примет решение, выдавать кредит или нет. Дело в том, что государство заботится о правах вкладчиков и следит, чтобы банки не потеряли их деньги. Для этого банки, выдавая кредит проблемным заемщикам, обязаны создать резерв под возможные потери. Чем проблемнее заемщик, тем больше резерв. Откуда берутся деньги на создание таких резервов? Из прибыли банка. Вот только уменьшение размера прибыли не нравится управляющим, которые из-за этого не получат премию или бонус. Тогда менеджмент банка “закручивает гайки” - устанавливает более жесткие требования к заемщикам. Получается самоподдерживающаяся система. Банк может проводить более жесткую или мягкую кредитную политику в зависимости от текущего положения дел.

Какие факторы повлияют на вероятность одобрения кредита?

-

Кредитная история – чем “чище”, тем лучше.

-

Размер Вашего официального дохода – чем выше, тем лучше.

-

Наличие залога и/или поручителей.

-

Общее состояние экономики в целом и финансовой системы в частности – в кризис банки менее охотно выдают кредиты.

-

Настроение, с которым проснулся сегодня банковский ИИ (искусственный интеллект) – шутка. Хотя…

Кредитная история после банкротства и ее влияние на одобрение кредита

Именно кредитная история чаще всего играет определяющую роль при одобрении кредита или займа. Ухудшают кредитную историю, прежде всего, просрочки.

-

Если Вы перестали платить по кредитам вообще, кредитная история ухудшится.

-

Если Вы неоднократно допускали просрочки, но все же смогли погасить кредит, например, заняли у родственников, кредитная история ухудшится.

Кредитная история ухудшается - вероятность одобрения кредита снижается. Не обязательно быть банкротом, чтобы получить отказ во всех банках.

То есть на то, дадут кредит или нет, влияет не только и не столько сам факт банкротства, сколько то, как Вы к банкротству пришли. Если в Вашей истории будет много просрочек у нескольких кредиторов, восстанавливаться она будет очень долго.

Парадоксально, но факт: чем быстрее Вы войдете в процедуру банкротства, не увеличивая просрочки и количество кредиторов, тем больше шансов получить кредит после ее окончания.

У каждого банка свои алгоритмы оценки, но в целом они похожи. И в основе лежит кредитная история. Свою кредитную историю можно узнать в бюро кредитных историй. Некоторые БКИ бесплатно рассчитывают вероятность одобрения кредита по своим методикам – кредитный рейтинг.

Кредитный рейтинг реальных людей, прошедших процедуру банкротства

Некоторые из наших сотрудников имели в прошлом проблемы с долгами и признавались банкротами. Это очень помогает нам понять потребности наших клиентов и зачастую является плюсом при трудоустройстве в нашу компанию.

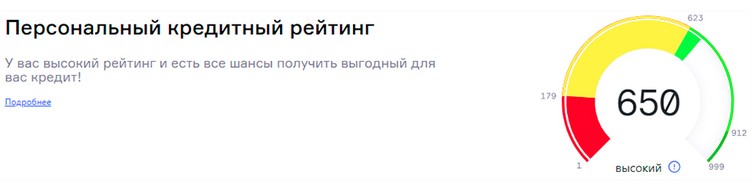

Кредитный рейтинг НБКИ нашего сотрудника 1, прошедшего процедуру банкротства в 2017 году. В настоящее время у него открыт овердрафт на дебетовой карте и есть кредитка с небольшим лимитом:

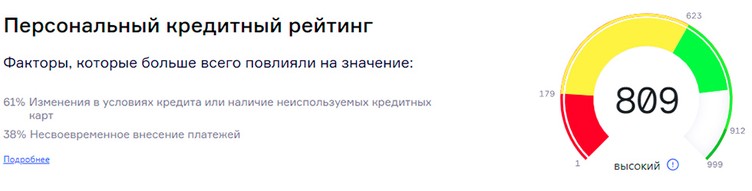

Рейтинг сотрудника 2, не допускавшего просрочек, досрочно погашавшего кредиты и не пользовавшегося открытой кредитной картой. В настоящий момент кредитных обязательств не имеет:

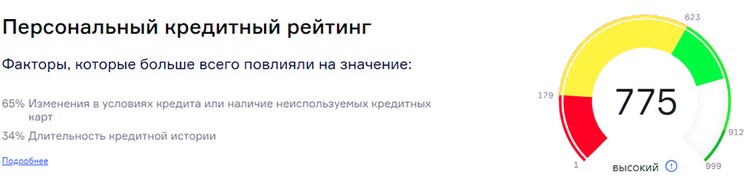

Рейтинг сотрудника 3, прошедшего процедуру банкротства в 2019 году. В настоящий момент кредитных обязательств не имеет:

Интересные моменты

- Ухудшить кредитную историю очень просто – погашайте кредиты досрочно. Смотрите факторы, повлиявшие на снижение рейтинга у сотрудника 2.

- Шансы получить кредит у прошедшего процедуру банкротства заемщика выше, чем у заемщика, досрочно погашавшего кредиты! Сравните кредитные рейтинги сотрудников 2 и 3.

Мы обзвонили некоторых наших клиентов, банкротство которых было завершено в 2018 - 2020 годах. Задавали простой вопрос: “Обращались ли Вы за кредитом после банкротства и каковы результаты обращения?”. И получили интересные результаты. Мы дозвонились до 40 наших бывших клиентов, это довольно значительная статистическая выборка:

-

4 наших клиента получили кредиты: автокредит 1,5 млн. под довольно низкую ставку, автокредит 750 тыс., потребительский на 450 тыс. и кредитная карта с лимитом 70 тыс.

-

8 нашим клиентам в кредитах/кредитных картах отказали. Справедливости ради следует отметить, что 5 из них обращались ради интереса, потребности в кредитах не испытывая.

-

28 за кредитами не обращались. Приведем некоторые цитаты: “Дышу свободно, сплю спокойно – кредиты не нужны!”, “Даже слово такое слышать не хочу!”, “Нет потребности, не обращался”, “Очень обожглась, больше нет желания попадать в такую ситуацию”.

Следует отметить, что абсолютно всем нашим клиентам: и тем, которые получили кредиты после банкротства, и тем, которым отказали, и тем, которые за кредитом не обращались, приходят периодические смски из банков: “Вам одобрен кредит!”.

Выводы:

-

Кредиты банкротам дают! Подтверждение тому – реальная статистика наших сотрудников и клиентов.

-

Чтобы увеличить шансы на получение кредита, предоставьте залог, поручительство, подтвердите высокий стабильный доход. И не обращайтесь в банки, “пострадавшие” от Вашего банкротства – в них Вы, скорее всего, в “чёрном” списке.

-

Обязательно указывайте факт Вашего личного банкротства при обращении за кредитом или займом!

-

Чем меньше Вы допустите просрочек перед банкротством, тем выше шансы получить кредит после его окончания.

-

Ну, и самое главное. Банкротство – это шанс начать жизнь без долгов. Вряд ли Вам захочется возвращаться в долговую кабалу вновь. Наши клиенты подтверждают это!

Остались вопросы? Звоните 8-800-333-89-13. Звонок и консультация бесплатны!